Post escrito originalmente por Orinola Gbadebo-Smith en Toptal

Resumen ejecutivo

¿Qué es un fondo de búsqueda?

- A fondo de búsquedaes un vehículo de inversión establecido con la finalidad de albergar un grupo cautivo de capital recaudado para apoyar a uno o a un par de empresarios en su búsqueda, adquisición y operación hasta la salida de un solo negocio privado.

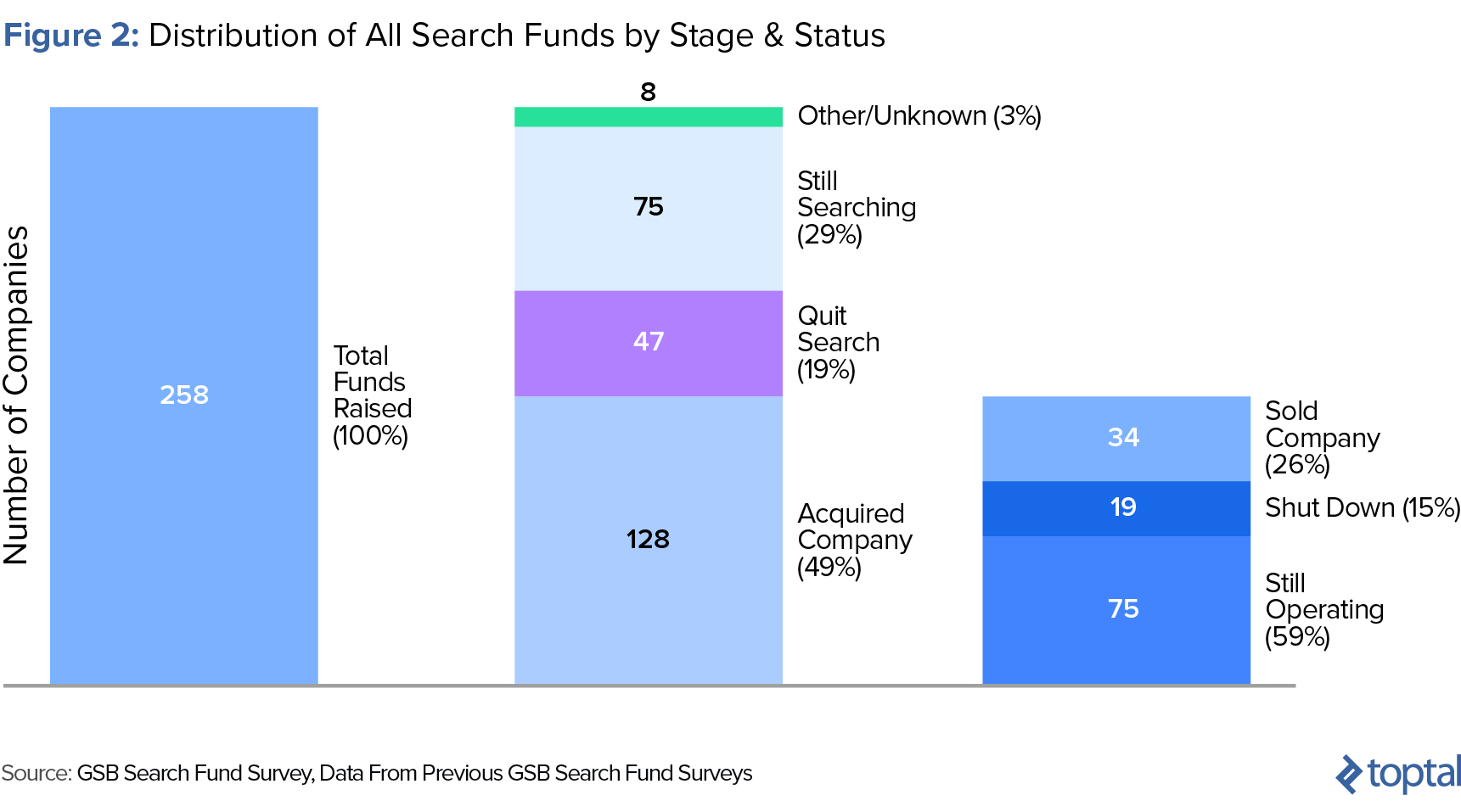

- Una vez que se establece una clase de activo esotérico, los fondos de búsqueda han visto un aumento sustancial en popularidad en los últimos años con el número de fondos de búsqueda subiendo, por primera vez, de 62 (en 2001) a 258, a partir de unestudio del GSB Center for Entrepreneurial Studies de Stanford (CES).

- Los fondos de búsqueda internacional también están teniendo su día de tranquilidad con 45 fondos recaudados por primera vez, comenzando desde cero desde el 2007.

¿Cómo funciona el proceso del fondo de búsqueda?

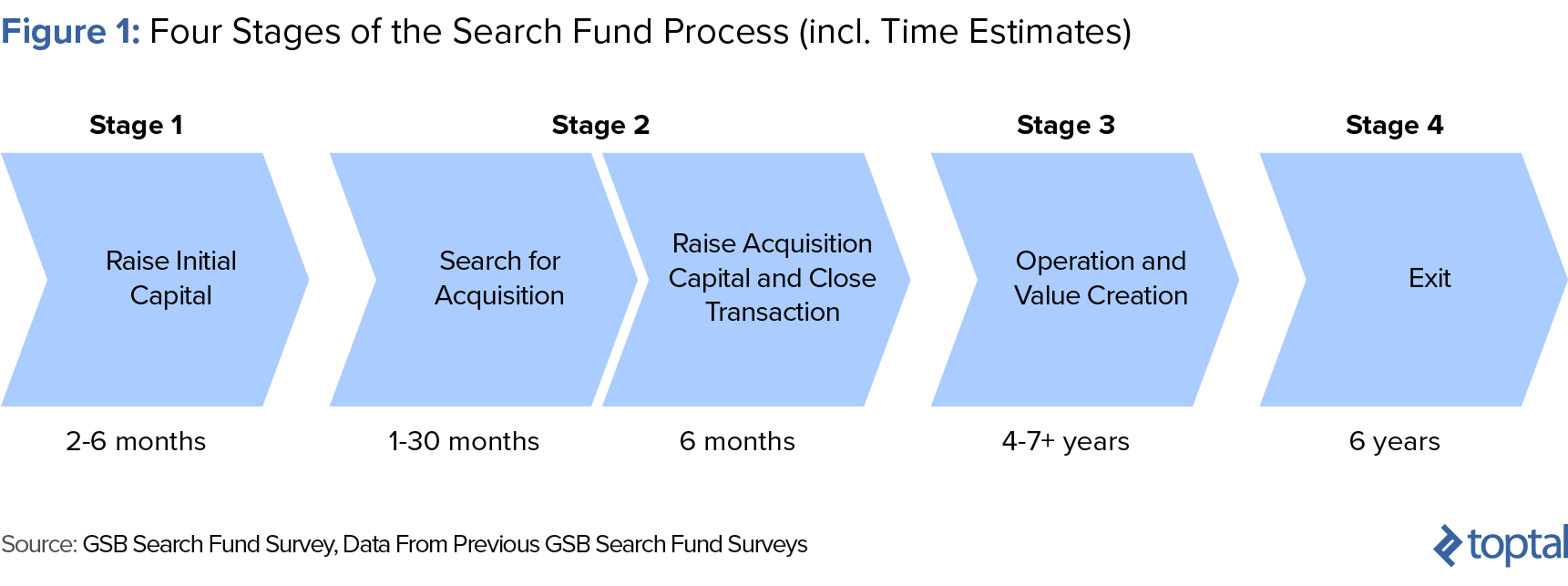

- Los fondos de búsqueda tienen un ciclo de vida de cuatro etapas: (1) recaudación de fondos, (2) búsqueda y adquisición, (3) operación y ajuste y (4) salida.

- Recaudación de fondos está dividida en dos sub-etapas: (1) recaudar capital de búsqueda (ej., capital utilizado para buscar un objetivo de adquisición adecuado), y (2) recaudar un capital de adquisición (ej., capital utilizado para comprar el negocio una vez que se ha identificado).

- La etapa de Búsqueda y Adquisición involucra el despliegue de ambos: capital de búsqueda y capital de adquisición hasta el final de la adquisición de un negocio ya rentable y de alto margen.

- La etapa de Operación y Salida involucra al empresario (s) que asume el timón de su empresa adquirida, construye un equipo a su alrededor y lo ajusta hacia una salida.

- La Salida implica el evento de liquidación para los inversionistas iniciales del fondo de búsqueda a menudo en forma de una venta o adquisición de capital privado, una oferta pública inicial o una compra de administración.

¿Cómo ha sido el desempeño de los fondos de búsqueda?

- La tasa interna de retorno antes de impuestos (IRR) para la clase de activos del fondo de búsqueda es de 36.7%, lo que implica un retorno de la inversión antes de impuestos (ROI) de 8.4 veces.

- El efectivo regresa a los emprendedores de búsqueda al momento de la salida, un promedio de 9 - 10 millones de dólares, después de cinco a siete años de operación.

¿Qué tan riesgosos son los fondos de búsqueda en relación con las nuevas empresas tradicionales?

- Los Empresarios que recaudan capital de búsqueda tienen un 75% de posibilidades de encontrar y comprar un negocio y un 67% de posibilidades de ajustar y salir exitosamente, lo que equivale a un 50% más de posibilidades de éxito para un joven y primer CEO.

- Esta probabilidad está en contraste marcado con la tasa de éxito de menos del 10% que caracteriza a las empresas con respaldo de riesgo.

Una vez una clase de activos oscuros

Hay muchas formas en el colorido mundo de la iniciativa empresarial, desde el impacto o la aventura de arranque hasta el arranque con respaldo de gran inversión; y no muy lejos suelen estar los emprendedores de ojos estrellados, armados con sus sueños de unicornios, dioses fundadores en pedestal y ambición vertiginosa — “A través de la tecnología vamos a cambiar el mundo”, a menudo bromean. Pero controlando el poderoso motor mitológico de Silicon Valley y el idealismo infeccioso de los empresarios, nos quedamos con una realidad más fundada. La tasa de fracaso para las nuevas empresas es alta, la presión sobre los empresarios es inmensa y las consecuencias financieras y psicológicas a menudo devastadoras.

Es en este contexto que han surgido modelos alternativos para el espíritu emprendedor. Uno de estos modelos es el emprendimiento a través de la adquisición, más conocido como fondo de búsqueda. Ya que se trata de una pista oscura y esotérica, el modelo de fondos de búsqueda podrá ver un aumento reciente de la popularidad de una selección exclusiva de empresarios formados formalmente (por ejemplo ex banqueros, inversionistas de capital privado, ex consultores y ex operadores), la mayoría de todos aquellos que entienden profundamente sus motivos, apetitos de riesgo y cargas financieras contextuales.

En este artículo, exploraré qué es el modelo del fondo de búsqueda, los motivos de su prominencia emergente y por qué puede representar un camino muy superior para el emprendedor bien entrenado, introspectivo y prudente.

El fondo de búsqueda

Un fondo de búsqueda es un vehículo de inversión que le brinda a un aspirante a empresario la oportunidad de recaudar capital permanente con el que buscar, adquirir y ajustar un negocio existente de flujo de efectivo positivo. El origen del fondo de búsqueda se remonta a 1984 y fue una creación del prolífico empresario convertido en académico, Irving Grousbeck. Grousbeck, entre la clasificación de los papeles de HBS y la administración de su juguete más reciente (los Boston Celtics), generosamente fue pionero en el concepto como una manera de permitir a personas jóvenes y talentosas, pero no probadas, un camino directo para poseer y administrar una compañía y crear riquezas.

El ciclo de vida del fondo de búsqueda se desarrolla a través de cuatro etapas principales: (1) recaudación de fondos, (2) búsqueda y adquisición, (3) operación y ajuste y (4) salida.

Etapa 1: Recaudación de fondos

En el lanzamiento, el empresario o par de empresarios incorpora una compañía de responsabilidad limitada y redactan un memorándum de colocación privada (PPM) para acercarse a los inversionistas preseleccionados. El capital formal se plantea en dos etapas: (1) el financiamiento requerido para financiar la búsqueda (capital de búsqueda); y (2) los fondos necesarios para adquirir el objetivo una vez que se ha identificado (capital de adquisición).En un fondo de búsqueda típico, el “capital de búsqueda” se utiliza para pagarle al empresario un salario modesto de alrededor de 80 mil dólares por año, además de cubrir gastos administrativos y relacionados con el negocio (por ejemplo: espacio de oficinas, servicios públicos, vuelos, procesos legales, diligencia debida y asesoría de costos) en dos años. Una vez que se ha identificado un objetivo, se le ha dado la diligencia debida y se ha negociado, el empresario del fondo de búsqueda luego aumenta el capital de adquisición para comprar la compañía.

Generalmente 10 o más inversionistas compran una o varias unidades de propiedad del fondo de búsqueda a un precio promedio de 35 a 50 mil dólares por unidad, lo que implica un aumento de capital de búsqueda inicial promedio (y mediana) de 400 a – 450 mil dólares. A cambio, cada inversionista inicial recibe: (1) el derecho pero no la obligación de invertir a cuota en el capital requerido para consumar la adquisición y (2) la conversión de su capital de búsqueda en los valores emitidos como capital de adquisición, típicamente sobre una base mejorada (por ejemplo 1,5 veces la inversión real).

Etapa 2: Identificación y adquisición del objetivo

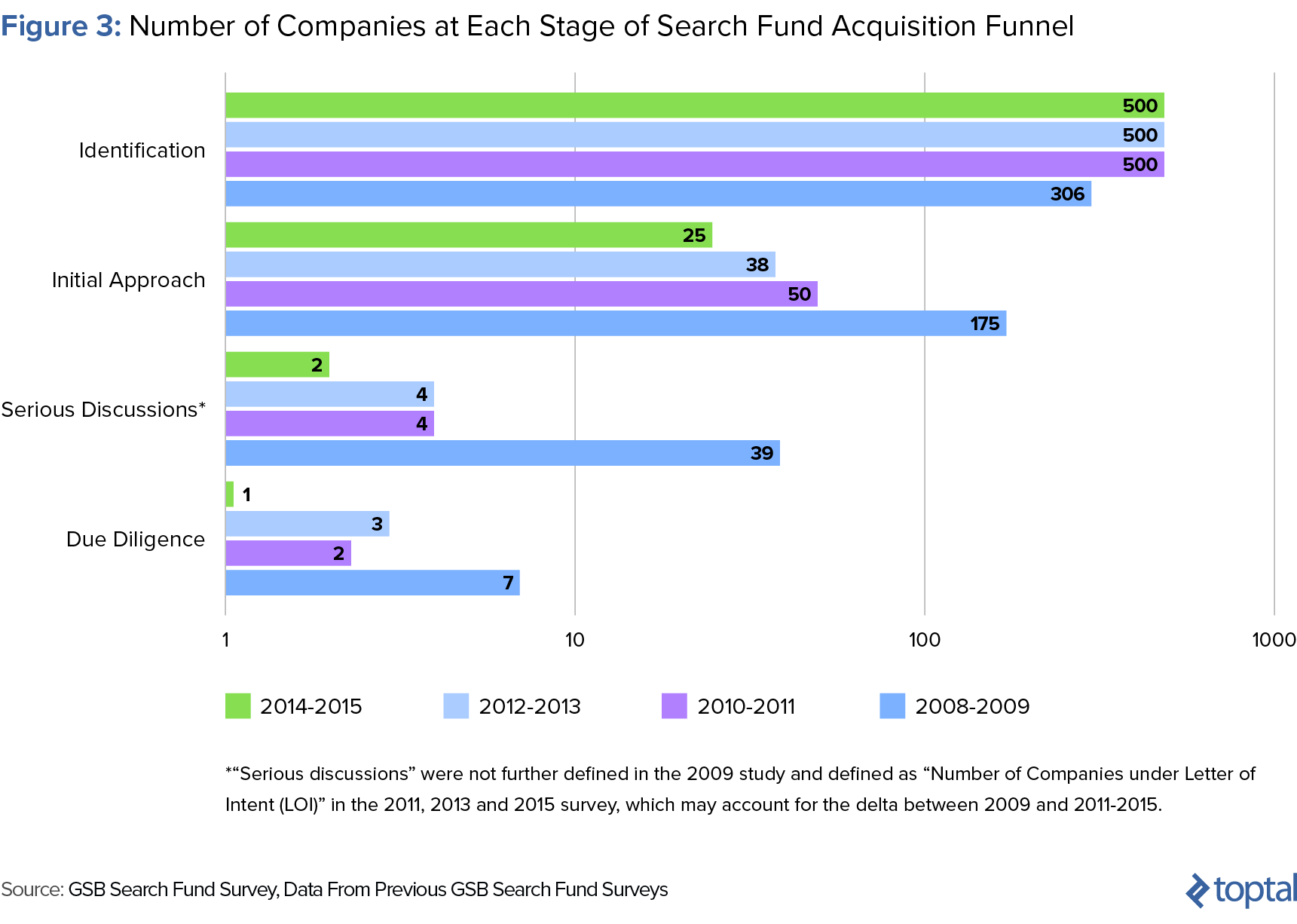

A diferencia de la recaudación de fondos, que puede ser eficiente dada la cantidad de inversionistas dedicados en la clase de activos, el proceso de_identificación y adquisición_de objetivos suele ser lento y emocionalmente difícil. Según el estudio de Stanford CES de 2016, la duración de la búsqueda mediana es de aproximadamente 19 meses y, dependiendo de la complejidad del acuerdo, puede demorar 6 meses más en cerrarse.Los objetivos de adquisición suelen ser negocios de crecimiento de alto margen cuyo fundador o fundadores buscan salir por razones que van desde la edad o el agotamiento general (junto con la falta de opciones de sucesión), hasta diferencias irreconciliables entre los fundadores. Sin embargo, lo común en todos los escenarios es que los fundadores están dispuestos a vender.

Las adquisiciones generalmente se ejecutan al valor justo de mercado, ej., en EBITDA multiples que van de 4.0 a 8.0 veces, y valores empresariales que van desde 5 a 20 millones de dólares. Típicamente, una equidad mínima requiere un compromiso del 10% del precio de compra del objetivo y el diferencial se puede financiar con deuda.

Sin embargo, es importante tener en cuenta que un fondo de búsqueda determinado puede o no encontrar una adquisición objetivo; si un objetivo no se encuentra con éxito, los inversionistas no aportan capital y el fondo se disuelve.

Etapas 3 y 4: Operación y salida

Una vez que se adquiere una compañía, el empresario de fondos de búsqueda generalmente asume el mando de la compañía como director ejecutivo. El emprendedor construye la compañía creando valor en una o más de las siguientes formas: crecimiento de ingresos, expansión de márgenes, estructuración de capital (es decir, uso de las ventajas), adquisiciones adicionales, salida de expansión múltiple o producto, canal y diversificación geográfica.Las oportunidades de salida que se publican con éxito incluyen OPI, adquisición de capital privado, venta a un comprador estratégico y/o compra de administración. Además de un salario anual competitivo, los buscadores exitosos usualmente ganan una parte significativa del aumento—este aumento casi siempre está estructurado para otorgarle la realización de obstáculos de desempeño específicos. Una estructura de consolidación común otorga un tercio cuando la adquisición se cierra, un tercio con el tiempo y un tercio al alcanzar objetivos de desempeño predefinidos.

El perfil típico del buscador

La mayoría de los emprendedores de fondos de búsqueda son relativamente jóvenes y son parte de una amplia gama de antecedentes profesionales. Específicamente, los buscadores normalmente van desde los 24 a los 54 años con una edad media de 32 y a menudo provienen de los siguientes fondos: Capital privado (27% de todos los buscadores), administración general (12%), consultoría de gestión (11%), banca de inversión (11%), ventas (6%), operaciones (5%) e incluso militares ( 9%). Otras estadísticas notables incluyen: el 82% de los buscadores tienen maestrías, el 72% de los que buscan por primera vez son fundadores independientes y no cofundadores y solo el 5% de todos los emprendedores de búsqueda son mujeres.En su totalidad, estas estadísticas se refieren principalmente al hecho de que los buscadores tienen todas las formas y tamaños pero sobre todo, las habilidades y ambición (sin experiencia) son los determinantes clave para una recaudación exitosa de fondos de búsqueda.

El rendimiento de la clase de activos

Como clase de activos, los fondos de búsqueda han logrado un retorno del capital invertido (ROI) de 8.4 veces y una tasa interna de retorno (IRR) del 36.7%, con fondos de alto rendimiento que devuelven más de 200 veces el capital inicial invertido. El rendimiento de los fondos de búsqueda individuales varía ampliamente—la distribución por ROI e IRR, respectivamente, varía de >10 veces (ROI) o 100% (IRR) para empresas altamente exitosas hasta pérdidas totales de capital para los menos exitosos.Al aislar los retornos para los fondos de búsqueda que aún están en operación, el múltiplo agregado sobre el capital inicial invertido (MOIC) es de 1.9 veces, lo que implica un IRR del 23%. Para los fondos de búsqueda de terminal (es decir, aquellos para los que el buscador ha salido de la empresa), las devoluciones son 16.7 veces MOIC y 43.5% IRR.

Para los emprendedores del fondo de búsqueda (basado en una muestra disponible de 52 buscadores en 2016), el promedio personal de retorno de efectivo a la salida es más o menos entre 9 – 10 millones de dólares en 5 – 7 años, que equivale a 1.3 – 2 millones de dólares por año de creación de riqueza personal.

El lado más oscuro para buscar fondos

Es de esperarse que exista también un lado menos atractivo para buscar fondos. El primero es el siguiente. Aunque el perfil de retorno de efectivo de la clase de activos promedia entre 9 - 10 millones de dólares para el empresario, la distribución está sesgada por éxitos enormes. La realidad es que la mayoría de los que buscan por primera vez lo hacen bien en su primer intento, pero luego continúan para obtener enormes cantidades después de lo cual logran sus notables éxitos.La segunda verdad es que los fondos de búsqueda requieren el mismo compromiso de tiempo no trivial (5 a 7 años) que se toman las empresas con respaldo de riesgo pero sin el explosivo potencial alcista que caracteriza a este último. Sin embargo, en defensa de los fondos de búsqueda, la ventaja algo limitada tiene una desventaja materialmente muda, lo cual implica una propuesta de recompensa más comparable y a menudo, superior a los riesgos, ajustada por el riesgo en favor de los fondos de búsqueda.

En tercer lugar, y en marcado contraste con los nuevos emprendimientos tecnológicos de big data y habilitados de IA, los tipos de compañías adquiridas por los fondos de búsqueda carecen categóricamente de “atractivo sexual”. En primer lugar, a menudo se encuentran en las ciudades metropolitanas con menor población de los estados más mediocres de la mitad de América, piensa en Boise, Idaho; Helena, Montana; u Oklahoma City, Oklahoma. En segundo lugar, sus industrias típicamente se desvían hacia el viejo mundo, una vez más, piensan en productos químicos especializados, limpieza de oleoductos y empresas de colocación de fibras oscuras; muy rentables, pero lamentablemente seco. Imagina que le estás diciendo a tu nuevo cónyuge que se mudarán a Boise por los próximos 5 a 7 años porque acabas de cerrar la fábrica de widgets de tus sueños.

La última verdad para buscar fondos es que su ecosistema carece de la profundidad y robustez de su contraparte inicial. No existe el vasto océano de capital de riesgo (ve el artículo del Experto en Finanzas de Toptal Alex Graham, Guía de Estrategia de Portafolio de Capital de Riesgo); no hay incubadoras ni aceleradores que ofrezcan ruedas de entrenamiento para el empresario virgen; y no hay muchos grupos de apoyo para tus días más oscuros. Con los fondos de búsqueda, estás en el extremo profundo del tiempo cero: encontrar inversionistas será mentalmente agotador; hacer un llamado frío en un ambiente desorganizado y fragmentado de las pequeñas empresas durante 12 a 18 meses será doloroso; y lidiar con los fundadores medio-estadounidenses y Baby Boomers que “no confían en los citadinos” es una prueba hasta para los más fuertes. Una vez dicho esto, una vez que cierra el ya rentable negocio de rápido crecimiento y reúne al equipo de estrellas, que ayudará tu escalada a la oferta pública inicial, estarás en un espacio mental muy diferente al de tu contraparte inicial que sigue bailando al límite del olvido. La vida se trata de intercambios.

¿Es un fondo de búsqueda adecuado para ti?

Ahora dotado de esta información, pasemos a la cuestión de si el emprendimiento a través de la adquisición es adecuado para ti. Para responder de manera conveniente a esto, ofrezco un framework: un conjunto de preguntas para ayudarte a erradicar de manera eficiente tus motivaciones, habilidades, personalidad y perfil de riesgo.Pregunta uno: ¿Quién Soy Yo y Cuáles son mis Motivaciones?

“Los dos días más importantes de tu vida son el día en que naciste y el día en que descubres por qué.”–Mark Twain

“¿Quién soy yo y cuáles son mis motivaciones?” La pregunta es la más importante de tu vida empresarial y con la que vale la pena obsesionarse. Demasiados aspirantes a empresarios con sobrepeso en el “qué” de su viaje, en oposición al “por qué” — “¿qué compañía debo comenzar?” o “¿Qué sectores debo explorar?” o “¿Con qué producto debo ir al mercado?” Pero sin el “por qué” de tu “qué”, puedo prometerte que te dejarán sin rumbo y a la deriva en tu primer roce con la adversidad.

Entonces, motivaciones…

Con el paso de los años, varias escuelas han surgido y destilado las motivaciones del empresario en tres tipologías principales. El primero es Rich vs. King, acuñado por Noam Wasserstein de la Universidad de Harvard y el autor de The Founder’s Dilemmas. El segundo es Missionary vs Mercenary, acuñado por John Doerr, la legendaria de la operación capitalista Kleiner Perkins Caufield & Byers (explorada en el siguiente artículo). Y el tercero es Oportunidad vs. Necesidad, presentado por el Repositorio Abierto de Conocimiento del Banco Mundial.

Rico vs. Rey: “Rico” se define como una psicología impulsada más por la oportunidad de obtener ganancias financieras que por la necesidad de control; “Rey” se define como una psicología impulsada más por la necesidad de control que por la perspectiva de una ganancia financiera. Como suele reiterar la Fundación Kauffman, Rico y Rey representan los dos motores más comunes de por qué los emprendedores se embarcan en sus viajes con muchos de los otros tipos de motivación (sub-controladores) incluidos en estos encabezados. Los conductores como la creación de riqueza, la seguridad financiera, el poder, el estado y la autorrealización caen bajo Rico; mientras que los controladores tales como el control, el llamado de liderazgo, la autonomía, la independencia, el estilo de vida, la flexibilidad, el legado y el impacto (es decir, un lazo más estrecho entre las decisiones y el impacto organizacional) caen bajo Rey.

Misionario vs Mercenario: Esta es la siguiente tipología de motivación más prominente y, posiblemente, la más poderosa. “Misionario” se define como: una psicología impulsada por una causa o misión mayor que el yo; mientras que “Mercenario” se define como una psicología impulsada principalmente por el yo o por la perspectiva de una ganancia personal. Al igual que con Rico y Rey, muchos otros sub-controladores caen bajo los estandartes Misionario y Mercenario. El impulso para impactar a la sociedad, para hacer una diferencia en una comunidad pequeña o grande o el deseo de corregir una injusticia son ejemplos de sub-controladores que caen bajo el nombre de Misionario. Así, la ganancia financiera, la necesidad de un mayor desafío, logro, riqueza o poder, y complejos de estado son ejemplos de los conductores que caen bajo Mercenary.

Oportunidad vs. Necesidad: Esta es la tercera y más psicológicamente fundamental de las tres tipologías. Esta categoría nos acerca más a la subconsciencia del emprendedor y al funcionamiento interno: sus sueños, sus aspiraciones, sus miedos, sus luchas. El emprendedor “Oportunidad” es impulsado por la esperanza, es decir, la perspectiva de algo mayor, por ejemplo, mayor retorno, mayor estatus, mayor impacto. El emprendedor “Necesidad” es impulsado por el contexto, el miedo y la desesperación con el tiempo, a menudo lanzándose como una solución a una lucha de supervivencia en tiempo real.

Entonces, ¿eres Rico vs. rey, Misionario vs. Mercenario, persiguiendo Oportunidades (Oportunidad) o actuando por Necesidad (Necesidad)? ¿Comprendes a tus sub-controladores? ¿Se trata de riqueza, poder, autorrealización, liderazgo o simplemente pasión por cultivar productos que nadie ha visto antes? Si eres King y no eres Rico, Misionario y no Mercenario, o entusiasmado con la Oportunidad de tomar el timón de los negocios, formar tu visión y ser el arquitecto de tu expansión, entonces debes resistir la canción de sirena del Valle y explorar un fondo de búsqueda.

Ten en cuenta, sin embargo, que sean cuales sean tus respuestas, debes abrazarlas sin disculpas ni temores. E incluso después de que hayas obtenido respuestas satisfactorias, sigue sondeando, sigue cavando y sigue preguntando “¿Por qué?” Grandes recursos en este sentido son: los 5 porqués, la técnica Causa Principal, y True North.

Si tu apetito por el riesgo es de hecho más conservador o tu contexto de situación requiere obligaciones financieras serias a corto y mediano plazo, puede ser más prudente recurrir a un golpe de base (un fondo de búsqueda) con un alza algo limitada, pero materialmente soslayado a las desventajas. Un resultado razonablemente seguro de 5 a 10 millones de dólares en 5 a 7 años antes de intentar su jonrón, probablemente no sea el peor resultado o decisión.

Si por otro lado te sientes realmente cómodo con el riesgo abierto, es independientemente rico o tienes una red de seguridad inteligentemente diseñada, probablemente deberías considerar el mayor swing en la forma de un inicio respaldado por el riesgo de aventuras — dependientes de las motivaciones, por supuesto.

¿Naturalmente, o debido a la capacitación, observas, identificas, mides y buscas mitigar el riesgo? ¿O simplemente ves un lado sin límites y con poco espacio para otras preocupaciones? ¿Sabes cómo conducir análisis financieros, construir presupuestos, diversificar los portafolios (productos, geografías, activos), modelo, investigación, segmento, y mercados de tamaño, estrategia artistica, negocios de valor, o conducta debida diligencia? Si tu respuesta es “Sí” a cualquiera de estas preguntas, eres uno de los pocos que están calificados y bien capacitados para crear un fondo de búsqueda.

Si, por otro lado, no estás capacitado clásicamente pero tienes una pasión por la construcción de productos o compañías, entonces no habrá un mejor maestro que la escuela de los golpes duros—es decir, una nueva empresa.

Si estás en el lado más estructurado, recomiendo encarecidamente un fondo de búsqueda. Los fondos de búsqueda requieren que te levantes una vez y luego se centran en la ejecución. Por el contrario, los fundadores de empresas emergentes respaldadas por empresas aventuradas caminan constantemente por la cuerda floja, elevando y reenviando constantemente, desarrollando y lanzando su producto, creando y educando a nuevos clientes, arreglando sus modelos de precios y distribución, y más, mientras construyen equipos y culturas desde cero, gestionan las debilitantes pérdidas de efectivo y las expectativas de VC. ¡Trabajo duro!

Más interesante aún, la industria de fondos de búsqueda ha seguido evolucionando. He tenido conversaciones con fondos más recientes cuyos inversionistas han permitido a los empresarios adquirir hasta dos o tres negocios de portafolio durante sus 5 a 7 años de vida. Si una adquisición tiene el potencial de generar de 9 a 10 millones de dólares en promedio, dejo en tus manos averiguar qué pueden producir 2 a 3 salidas exitosas en un pequeño portafolio con el mismo riesgo de desventaja.

“¿Quién soy yo y cuáles son mis motivaciones?” La pregunta es la más importante de tu vida empresarial y con la que vale la pena obsesionarse. Demasiados aspirantes a empresarios con sobrepeso en el “qué” de su viaje, en oposición al “por qué” — “¿qué compañía debo comenzar?” o “¿Qué sectores debo explorar?” o “¿Con qué producto debo ir al mercado?” Pero sin el “por qué” de tu “qué”, puedo prometerte que te dejarán sin rumbo y a la deriva en tu primer roce con la adversidad.

Entonces, motivaciones…

Con el paso de los años, varias escuelas han surgido y destilado las motivaciones del empresario en tres tipologías principales. El primero es Rich vs. King, acuñado por Noam Wasserstein de la Universidad de Harvard y el autor de The Founder’s Dilemmas. El segundo es Missionary vs Mercenary, acuñado por John Doerr, la legendaria de la operación capitalista Kleiner Perkins Caufield & Byers (explorada en el siguiente artículo). Y el tercero es Oportunidad vs. Necesidad, presentado por el Repositorio Abierto de Conocimiento del Banco Mundial.

Rico vs. Rey: “Rico” se define como una psicología impulsada más por la oportunidad de obtener ganancias financieras que por la necesidad de control; “Rey” se define como una psicología impulsada más por la necesidad de control que por la perspectiva de una ganancia financiera. Como suele reiterar la Fundación Kauffman, Rico y Rey representan los dos motores más comunes de por qué los emprendedores se embarcan en sus viajes con muchos de los otros tipos de motivación (sub-controladores) incluidos en estos encabezados. Los conductores como la creación de riqueza, la seguridad financiera, el poder, el estado y la autorrealización caen bajo Rico; mientras que los controladores tales como el control, el llamado de liderazgo, la autonomía, la independencia, el estilo de vida, la flexibilidad, el legado y el impacto (es decir, un lazo más estrecho entre las decisiones y el impacto organizacional) caen bajo Rey.

Misionario vs Mercenario: Esta es la siguiente tipología de motivación más prominente y, posiblemente, la más poderosa. “Misionario” se define como: una psicología impulsada por una causa o misión mayor que el yo; mientras que “Mercenario” se define como una psicología impulsada principalmente por el yo o por la perspectiva de una ganancia personal. Al igual que con Rico y Rey, muchos otros sub-controladores caen bajo los estandartes Misionario y Mercenario. El impulso para impactar a la sociedad, para hacer una diferencia en una comunidad pequeña o grande o el deseo de corregir una injusticia son ejemplos de sub-controladores que caen bajo el nombre de Misionario. Así, la ganancia financiera, la necesidad de un mayor desafío, logro, riqueza o poder, y complejos de estado son ejemplos de los conductores que caen bajo Mercenary.

Oportunidad vs. Necesidad: Esta es la tercera y más psicológicamente fundamental de las tres tipologías. Esta categoría nos acerca más a la subconsciencia del emprendedor y al funcionamiento interno: sus sueños, sus aspiraciones, sus miedos, sus luchas. El emprendedor “Oportunidad” es impulsado por la esperanza, es decir, la perspectiva de algo mayor, por ejemplo, mayor retorno, mayor estatus, mayor impacto. El emprendedor “Necesidad” es impulsado por el contexto, el miedo y la desesperación con el tiempo, a menudo lanzándose como una solución a una lucha de supervivencia en tiempo real.

Entonces, ¿eres Rico vs. rey, Misionario vs. Mercenario, persiguiendo Oportunidades (Oportunidad) o actuando por Necesidad (Necesidad)? ¿Comprendes a tus sub-controladores? ¿Se trata de riqueza, poder, autorrealización, liderazgo o simplemente pasión por cultivar productos que nadie ha visto antes? Si eres King y no eres Rico, Misionario y no Mercenario, o entusiasmado con la Oportunidad de tomar el timón de los negocios, formar tu visión y ser el arquitecto de tu expansión, entonces debes resistir la canción de sirena del Valle y explorar un fondo de búsqueda.

Ten en cuenta, sin embargo, que sean cuales sean tus respuestas, debes abrazarlas sin disculpas ni temores. E incluso después de que hayas obtenido respuestas satisfactorias, sigue sondeando, sigue cavando y sigue preguntando “¿Por qué?” Grandes recursos en este sentido son: los 5 porqués, la técnica Causa Principal, y True North.

Pregunta dos: ¿Cuál es mi Perfil de Riesgo?

La segunda pregunta que debes hacerte es: “¿Cuál es mi perfil de riesgo contextual?” (es decir, tu perfil de riesgo personal yuxtapuesto contra tu contexto de vida y tu etapa de vida). Preguntado de manera diferente, ¿te sientes cómodo con el riesgo abierto en la búsqueda de resultados de longevidad (nuevas empresas respaldadas por otras empresas)? o ¿eres más conservador? ¿Tu estado civil, estado familiar o dependiente (esposa, hijos, padres ancianos) o el estado financiero (préstamos, hipotecas, facturas de atención médica y otras cargas) afectan, incluso levemente, tu perfil de riesgo personal/situacional?Si tu apetito por el riesgo es de hecho más conservador o tu contexto de situación requiere obligaciones financieras serias a corto y mediano plazo, puede ser más prudente recurrir a un golpe de base (un fondo de búsqueda) con un alza algo limitada, pero materialmente soslayado a las desventajas. Un resultado razonablemente seguro de 5 a 10 millones de dólares en 5 a 7 años antes de intentar su jonrón, probablemente no sea el peor resultado o decisión.

Si por otro lado te sientes realmente cómodo con el riesgo abierto, es independientemente rico o tienes una red de seguridad inteligentemente diseñada, probablemente deberías considerar el mayor swing en la forma de un inicio respaldado por el riesgo de aventuras — dependientes de las motivaciones, por supuesto.

Pregunta tres: ¿Cuál es mi Conjunto de Habilidades?

La tercera pregunta en nuestra matriz de decisiones es: “¿Qué aspecto tienen mis antecedentes y habilidades y qué me sugieren es el curso correcto para mí?” ¿Está formalmente y clásicamente capacitado en negocios—académicamente con una licenciatura o maestría en administración de empresas, o profesionalmente como ex banquero, consultor de estrategia, inversionista P.E. u operador profesional (ventas, marketing, operaciones)?¿Naturalmente, o debido a la capacitación, observas, identificas, mides y buscas mitigar el riesgo? ¿O simplemente ves un lado sin límites y con poco espacio para otras preocupaciones? ¿Sabes cómo conducir análisis financieros, construir presupuestos, diversificar los portafolios (productos, geografías, activos), modelo, investigación, segmento, y mercados de tamaño, estrategia artistica, negocios de valor, o conducta debida diligencia? Si tu respuesta es “Sí” a cualquiera de estas preguntas, eres uno de los pocos que están calificados y bien capacitados para crear un fondo de búsqueda.

Si, por otro lado, no estás capacitado clásicamente pero tienes una pasión por la construcción de productos o compañías, entonces no habrá un mejor maestro que la escuela de los golpes duros—es decir, una nueva empresa.

Pregunta cuatro: ¿Cuál es mi Personalidad más Adecuada?

El cuarto y último paso en el proceso de comprender lo que es correcto para ti es comprender: “¿Qué tipo de personalidad tengo?” ¿Eres tranquilo, flexible y fluido? ¿O necesitas orden, estructura y disciplina para sobresalir? ¿Prosperas en entornos caóticos no estructurados, dinámicos y de límite o no es tu multitarea tu mayor fortaleza? ¿Tienes un cociente de prisa suficientemente alto para navegar en entornos multivariados con recursos limitados, o podrías funcionar mejor en una empresa bien capitalizada, con espacio para pensar, respirar y ejecutar cuidadosamente?Si estás en el lado más estructurado, recomiendo encarecidamente un fondo de búsqueda. Los fondos de búsqueda requieren que te levantes una vez y luego se centran en la ejecución. Por el contrario, los fundadores de empresas emergentes respaldadas por empresas aventuradas caminan constantemente por la cuerda floja, elevando y reenviando constantemente, desarrollando y lanzando su producto, creando y educando a nuevos clientes, arreglando sus modelos de precios y distribución, y más, mientras construyen equipos y culturas desde cero, gestionan las debilitantes pérdidas de efectivo y las expectativas de VC. ¡Trabajo duro!

Un Camino más Seguro

En última instancia, millones de dólares de mercadotecnia se destinan anualmente para mantener viva la mitología de arranque financiada por la empresa. Pero al igual que el estudiante de secundaria con la opción de permanecer en la escuela o abandonar la escuela en busca de su sueño de estrella de rock (es decir, disparar para ser el próximo unicornio de Valley), soy de la opinión de que la mayoría de ustedes deben tomar el camino que probablemente tomaron si están leyendo este artículo. ¡Ir a la universidad! Crear un fondo de búsqueda: es el camino más seguro y confiable para el liderazgo, la autonomía, la creación de riquezas y el impacto, y probablemente encaje perfectamente con el conjunto de habilidades que has adquirido durante años.Más interesante aún, la industria de fondos de búsqueda ha seguido evolucionando. He tenido conversaciones con fondos más recientes cuyos inversionistas han permitido a los empresarios adquirir hasta dos o tres negocios de portafolio durante sus 5 a 7 años de vida. Si una adquisición tiene el potencial de generar de 9 a 10 millones de dólares en promedio, dejo en tus manos averiguar qué pueden producir 2 a 3 salidas exitosas en un pequeño portafolio con el mismo riesgo de desventaja.